Článok je koncipovaný ako stručný úvod, ktorý vysvetľuje základné pojmy a problematiku obchodovania s opciami pre úplných začiatočníkov. Ak hľadáte brokera na obchodovanie s opciami, kliknite sem.

- Čo je opcia?

- Čo je call opcia?

- Čo je put opcia?

- Čo znamená uplatnenie a priradenie opcie?

- Opcie: Práva a povinnosti

- Čo je podkladové aktívum?

- Čo je deň expirácie?

- Čo je strike cena?

- Čo je opčná prémia?

- Opcie a open interest

- Ako na obchodovanie s opciami?

- Cena opcie

- Vnútorná hodnota opcie

- Časová hodnota opcie

- Opcie v peniazoch, opcie na peniazoch a opcie mimo peňazí

- Americký vs. európsky typ opcie

- Formát zápisu opcií

- Obchodovanie opcií na stranu long a short

- Opcie: 8 výhod obchodovania opcií

- Prečítajte si tiež:

Čo je opcia?

Opcia je zmluva medzi kupujúcim a predávajúcim. Opcia dáva kupujúcemu právo (nie však povinnosť) kúpiť alebo predať podkladové aktívum za vopred špecifikovanú realizačnú cenu (strike cenu) k určitému dátumu. Call opcie dáva majiteľovi právo nakúpiť podkladové aktívum, zatiaľ čo put opcie právo predať. Opcia je finančný derivát a považuje sa za komplexný produkt.

Hodnota nakúpenej opcie sa odvíja predovšetkým od ceny podkladového aktíva, realizačnej ceny, doby expirácie opcie a volatility. Podkladom môžu byť napríklad akcie a indexy.

Čo je call opcia?

Call opcie je finančný produkt, ktorý dáva majiteľovi právo nakúpiť podkladové aktívum na vopred stanovenej cene. Toto právo trvá iba po určitú dobu a potom zaniká, tzv. expiruje.

Posledný deň, kedy je možné toto právo uplatniť, sa nazýva deň expirácie. Cena, ktorú kupujúci call opcie za toto právo zaplatí, sa nazýva opčné prémium.

Call opcie a opcie všeobecne sú medzi českými investormi stále viac používaným inštrumentom. Ich využitie je široké, ale najčastejšie ich investori využívajú na špekuláciu na rast ceny akcií, ktorou sú podkladovým aktívom call opcie. Výhodou oproti nákupu akcií je, že zaplatíte výrazne menej a vytvoríte si väčšiu pozíciu.

Pokiaľ cena nakúpenej akcie rastie, tak ste v zisku, pokiaľ cena klesá, tak ste v strate. Ste v tzv. dlhej pozícii. Graf zisku a straty obchodovania akcií vidíte na obrázku nižšie.

Pri nákupe 100 ks akcií za cenu 50 USD je počiatočná investícia a teda maximálna strata 5 000 USD.

Nákup call opcie

Poďme sa na tento obchod pozrieť alternatívnou stratégiou – nákupom call opcie. Call opcie dáva kupujúcemu právo kúpiť podkladové aktívum za dopredu stanovenú cenu, k určitému dátumu alebo pred týmto dátumom. Pre opcie na akcie platí, že jeden opčný kontrakt umožňuje kúpiť alebo predať 100 ks akcií.

Cena opcie na burze je stanovená na jeden opčný kontrakt a preto treba toto opčné prémium vynásobiť 100, aby sme získali celkovú cenu, ktorú za opciu zaplatíme. Pre nákup opcie si zvolíme realizačnú cenu 50, expiráciu za dva mesiace. V prípade, že opčné prémium je 2 USD/kontrakt, za opciu zaplatíme 200 USD, čo je počiatočná investícia a teda maximálna možná strata, viď. graf nižšie.

Z grafu dokážeme veľmi jednoducho vyčítať, že k ziskovosti stratégie musí cena podkladu pred expiráciou presiahnuť 52 USD, pretože náklady na obchod sú 50 USD na akciu a 2 USD za opciu. V prípade, že cena podkladu narastie na 110 USD, máme právo daný podklad kúpiť za 50 USD. Zisk po odpočítaní ceny opcie je 58 USD/akcia (110 – 50 – 2). V prípade, že cena akcie klesne na 5 USD, právo nákupu akcie za 50 USD neuplatníme, pretože by sme boli v strate 47 USD (5 – 50 – 2).

Akcie máme právo nakúpiť za 50 USD, na trhu by sme ich ale mohli predať iba za 5 USD, teda so stratou 45 USD/akcie. Stratou je len 200 USD za nákup opcie. Výhodou nákupu call opcie oproti nákupu akcie je menšia požiadavka na kapitál (200 USD oproti 5 000 USD) a obmedzené riziko. Nevýhodou je to, že opcie po čase expirujú, majiteľ opcie nemá nárok na dividendu a mimo smeru vývoja podkladu je potrebný správne aj čas, pretože opcie expirujú k určitému dátumu.

Predaj call opcie alebo výpis opcie

Vypisovateľ opcie je v presne opačnej pozícii ako kupujúci opcie. Call opcie dáva predávajúcemu opcie povinnosť predať podkladové aktívum za vopred stanovenú cenu k určitému dátumu alebo pred týmto dátumom. Graf zisku a straty predajom call opcie vidíte na obrázku nižšie.

Vypisovateľ opcie predajom získava okamžite 200 USD, čo je jeho maximálny potenciálny zisk. V prípade, že pri expirácii bude cena podkladu pod 50 USD, opcia expiruje bezcenná a predávajúci si ponechá celých 200 USD. Pokiaľ cena podkladu pri expirácii bude nad 52 USD, vzniká predávajúcemu strata. Rovnako ako má kupujúci call opcie obmedzenú stratu a teoreticky neobmedzený zisk, tak predávajúci call opcie má obmedzený zisk a teoreticky neobmedzenú stratu.

Výhodou výpisu opcií proti ich nákupu je to, že predávajúci je v zisku, pokiaľ cena podkladu ide odhadovaným smerom, zostane na mieste, alebo mierne ide proti do expirácie. S ubiehajúcim časom taktiež klesá časová hodnota opcie, ktorá je jedným z hlavných faktorov, prečo obchodníci predávajú opcie. Tejto téme bude, ale venovaný samostatný článok.

Čo je put opcia?

Predajné opcie alebo put opcie kupujú obchodníci špekulujúci na pokles ceny podkladového aktíva. Put opcia je finančný produkt, ktorý dáva majiteľovi právo predať podkladové aktívum na vopred stanovenej cene. Toto právo trvá po obmedzený čas a zaniká dňom expirácie.

Cena, ktorú nakupujúci za put opciu zaplatí, sa nazýva opčné prémium.

Put opcie sa využívajú ako zaistenie akcií, ktoré sú určené na dlhé držanie. Ďalej pomocou nich môžeme špekulovať na pokles trhov. Špekulanti obchodujú put opcie, keď chcú vykonať krátkodobý obchod na pokles a nechcú si požičať akcie nakrátko. Pri obchodovaní je možné mimo nákupu (dlhá pozícia) vstupovať aj do krátkej pozície, teda vstúpiť do pozície predajom a vystúpiť z pozície kúpou.

Krátky predaj využívame vtedy, keď očakávame pokles ceny daného inštrumentu. Na rozdiel od call opcií, pri poklese ceny akcie dosahujeme zisk.

Nákup put opcie

Pri krátkej pozícii sme v zisku, pokiaľ cena podkladu po vstupe klesá. Graf zisku a straty krátkej pozície v akciách vidíte na obrázku nižšie.

Pri predaji 100 ks akcií za cenu 50 USD je maximálna strata teoreticky neobmedzená. Počiatočná investícia je závislá na brokerovi, ktorý stanovuje výšku marže. Marža je závislá na rôznych faktoroch, ako je likvidita, cena a volatilita podkladu. Maximálny zisk je vo výške 5 000 USD (predaj za 50 USD a spätný nákup za 0 USD). Podobne ako pri nákupe akcií sa na tento obchod poďme pozrieť alternatívnou stratégiou – nákupom put opcie.

Put opcie dáva kupujúcemu opcie právo predať podkladové aktívum za vopred stanovenú cenu, k určitému dátumu alebo pred týmto dátumom. Pre nákup put opcie si zvolíme realizačnú cenu 50 USD, expiráciu za dva mesiace. V prípade, že opčné prémium je 2 USD/kontrakt, za opciu zaplatíme 200 USD, čo je počiatočná investícia aj maximálna možná strata, viď. obrázok nižšie.

Z grafu veľmi jednoducho dokážeme vypočítať, že k ziskovosti stratégie musí cena podkladu pred expiráciou byť pod 48 USD, pretože príjem z predaja je 50 USD za akciu a náklady sú 2 USD za opciu. Výhodou nákupu put opcie oproti krátkej pozícii v akciách je menšia požiadavka na kapitál a výrazne obmedzené riziko. Nevýhodou je to, že opcie po čase expirujú, obmedzený potenciálny zisk a okrem smeru vývoja podkladu je potrebné určiť správne aj čas, pretože opcie expirujú k určitému dátumu.

Predaj put opcie

Vypisovateľ opcie je presne v opačnej pozícii ako kupujúci opcie. Put opcie dáva predávajúcemu opcie povinnosť kúpiť podkladové aktívum za vopred stanovenú cenu, k určitému dátumu alebo pred týmto dátumom. Graf zisku a straty z predaja put opcie vidíte na obrázku nižšie.

Vypisovateľ opcie predajom získava okamžite 200 USD, čo je jeho maximálny potenciálny zisk. V prípade, že v deň expirácie bude cena podkladu nad 50 USD, opcia expiruje bezcenná a predávajúci si ponechá celých 200 USD. Pokiaľ cena expirácie bude pod 48 USD, vzniká predávajúcemu strata. Tak ako má kupujúci put opcie obmedzený zisk aj stratu, tak má predávajúci put opcie tiež obmedzený zisk aj obmedzenú stratu.

Výhodou výpisu put opcie oproti ich nákupu je to, že predávajúci je v zisku, pokiaľ cena podkladu rastie, zostáva na mieste, alebo mierne klesá do expirácie. S ubiehajúcim časom taktiež klesá časová hodnota opcie, ktorá je jedným z hlavných faktorov, prečo obchodníci predávajú opcie.

Čo znamená uplatnenie a priradenie opcie?

Uplatnenie opcie jednoducho znamená, že investor, ktorý opciu nakúpil a vlastní, využije svoje právo otvoriť pozíciu na podkladovom trhu. Ak je uplatnená call opcia na akcie Apple, potom dôjde k nákupu akcií Apple na vopred stanovenej strike cene.

Z logiky veci vyplýva, že pokiaľ držíte call opciu, mali by ste uplatniť svoje právo vstúpiť do dlhej pozície iba v prípade, že sa cena podkladu nachádza nad realizačnou cenou. Je jasné, že pokiaľ bude cena trhu nižšia, potom je výhodnejšie si trh nakúpiť lacnejšie priamo na burze než uplatnením svojho opčného práva.

Rovnaký princíp je aplikovateľný na nákup put opcie. Pokiaľ bude cena podkladového aktíva pod realizačnou cenou, dáva zmysel opciu využiť, uplatniť svoje právo a vstúpiť do krátkej pozície na vyššej cene, než je aktuálna. Ak by cena akcií bola nad realizačnou cenou, neoplatí sa predávať trh za menej, než za koľko by ste ho mohli predať priamo na burze.

Dôležité je tiež vedieť, že nákupom opcie vzniká právo, nie povinnosť do trhu vstúpiť. Na druhej strane predajca opcie, má povinnosť do trhu vstúpiť v prípade, že sa držiteľ jeho vypísané opcie rozhodne svoje právo využiť.

Jednoducho povedané: Opciu vždy uplatňuje kupec (majiteľ), predávajúci (vypisovateľ) je priradený.

Opcie: Práva a povinnosti

Opcie dávajú kupujúcemu právo kúpiť alebo predať podkladové aktívum za dopredu stanovenú cenu k určitému dátumu alebo pred týmto dátumom. Predávajúci opcie (vypisovateľ) má naopak povinnosť kúpiť alebo predať podkladové aktívum za dopredu stanovenú cenu k určitému dátumu alebo pred týmto dátumom. Kupujúci za toto právo zaplatí cenu opcie, tzv. opčné prémium, ktoré obdrží predávajúci opcie.

Pre kupujúceho je toto opčné prémium maximálna strata, pre predávajúceho je to maximálny možný zisk. Dopredu stanovená cena, za ktorú je možné podklad kúpiť alebo predať sa označuje ako realizačná cena. Majiteľ opcie môže uplatniť svoje právo na nákup alebo predaj podkladu. Vypisovateľ opcie je povinný podklad kúpiť alebo predať, dôjde teda k priradeniu. K priradeniu dochádza uplatnením opcie.

Čo je podkladové aktívum?

Podkladové aktívum je finančný inštrument, od ktorého sa odvodzuje cena na neho naviazaného derivátu (opciou alebo futures). Podkladovým aktívom môžu byť akcie, akciové indexy, menové páry, úrokové miery, dlhopisy alebo komodity. Všeobecne teda akékoľvek aktívum, ktorého cena sa v čase mení. Ak sa zmení cena tohto podkladu, zmení sa aj cena od neho odvodenej opcie.

Čo je deň expirácie?

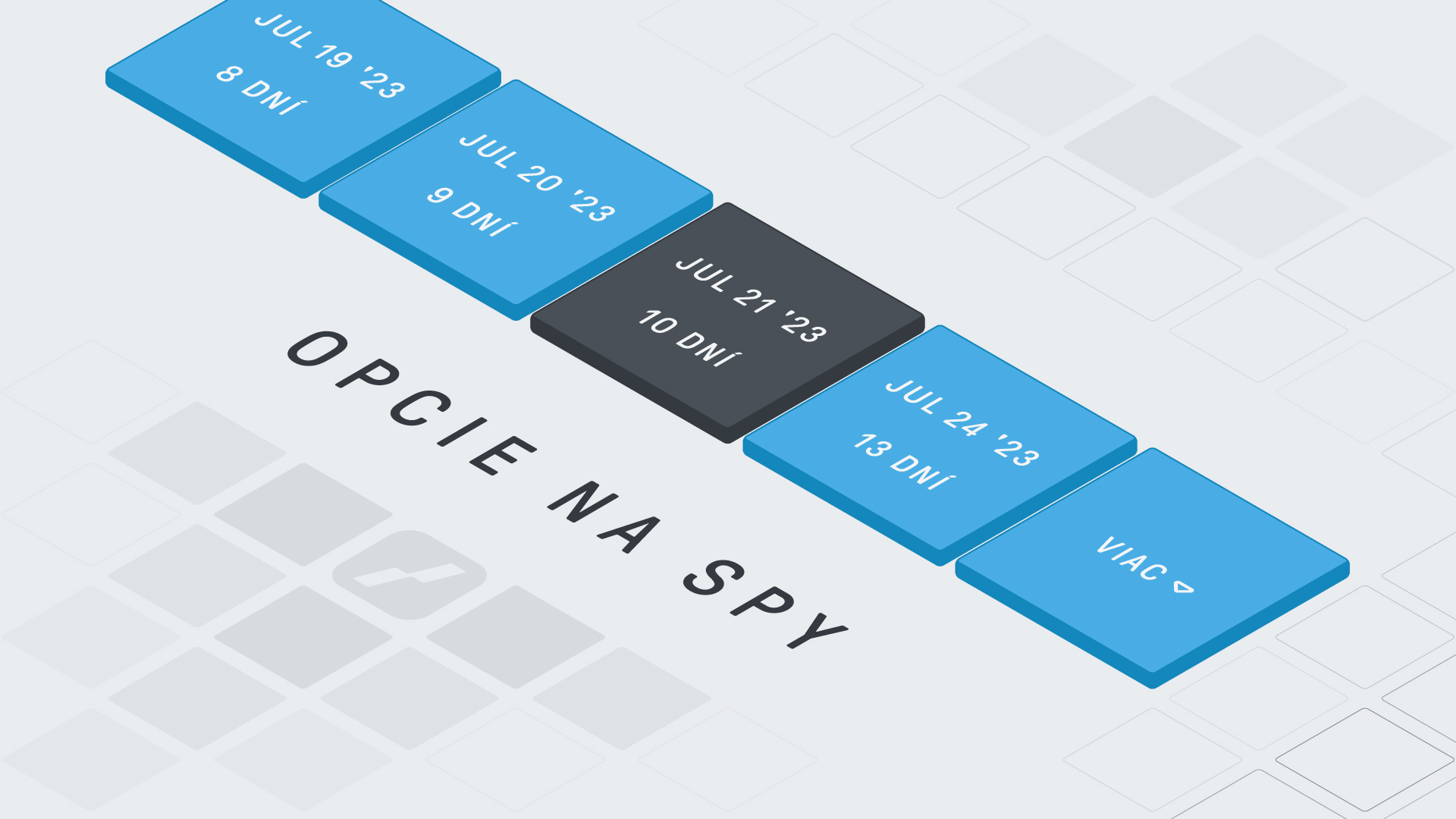

V opčnom tradingu sa pod pojmom deň expirácie označuje posledným dňom, kedy je možné uplatniť právo z nakúpenej opcie. Rôzne opcie majú rôznu dobu expirácie, napr. deň, týždeň, mesiac, štvrťrok a pod. Čím dlhšie je expiračné obdobie, tým drahšia opcia spravidla je. U futures sa pod pojmom deň expirácie rozumie posledný deň, kedy je možné príslušný kontrakt obchodovať. Burzy umožňujú obchodovať každý mesiac nové opcie.

Spravidla sa obchodujú expirácie 1, 2, 3, 6 a tiež 12 mesiacov. Pri likvidnejších tituloch sú k dispozícii aj týždenné opcie. Na európskej burze Euronext môžete dokonca obchodovať aj s opciami, ktoré majú dennú expiráciu. V USA ale nie sú denné opcie k dispozícii, možno však obchodovať s opciami, ktoré majú expiráciu aj za dva roky. V Nemecku sa napr. obchodujú opcie na index DAX s expiráciou až 5 rokov.

Čo je strike cena?

Strike cena je taká cena, na ktorej sa má majiteľ opcie právo vstúpiť do trhu. Majiteľ call opcie môže vstúpiť long (teda nakúpiť), majiteľ put opcie môže vstúpiť short (teda predať). Strike cena je vopred dohodnutá a nemení sa po celú dobu platnosti opcie.

Čo je opčná prémia?

Jednoducho povedané je opčná prémia cena, ktorú kupujúci opčného kontraktu zaplatí tomu, kto opciu predáva (vypisuje). Opčná prémia zohráva kľúčovú úlohu pri stanovovaní zisku alebo straty z danej opcie. Pri opčnom tradingu je dôležité vedieť, ako taká cena vzniká a čo vlastne vyjadruje.

Ak chápeme opcie ako predkupné práva, ktoré nám dávajú možnosť vstúpiť do trhu na vopred dohodnutej cene (tzv. strike cena), potom môžeme jednoducho odvodiť, že najdrahšie opcie sú vždy také, ktoré majú strike cenu veľmi blízko aktuálnej cene podkladu. A naopak najlacnejšie sú tie opcie, ktoré majú strike cenu veľmi ďaleko od aktuálnej ceny daného podkladu.

Prečo? Je to jednoduché. Čím vzdialenejšia je strike cena od ceny aktuálna, tým je menšia pravdepodobnosť, že trh k tejto strike cene skutočne dôjde. Zoberme si jednoduchý príklad. Aktuálna cena akcií je $100 a my z nejakého dôvodu usudzujeme, že titul bude ďalej rásť. Otázka znie, je pravdepodobnejšie, že trh vyrastie o $1 na cenu $101, alebo je pravdepodobnejšie, že vyrastie o $10 dolárov na cenu $110? Pochopiteľne je pravdepodobnejšie, že vyrastie iba o $1.

Ak nakúpime call opciu na akciu so strike cenou $101, zaplatíme za ňu vyššiu cenu (vyššiu opčnú prémiu), než keď by sme nakúpili opciu na akciu so strike cenou $110. Stačí nám totiž iba malý pohyb trhu (napr. iba o $2) a pri uplatnení opcie budeme hneď v ziskovej pozícii $1. Vyššia zaplatená opčná prémia je ale náš náklad, a preto ho treba započítať do ziskovosti našej pozície. Ak zaplatíme za takú opciu napr. $5, potom nám pohyb o $2 nestačí, pretože budeme stále $4 v strate.

Opcie a open interest

Na rozdiel od akcií, pri ktorých je počet emitovaných cenných papierov stanovený, pri opciách žiadny taký limit neexistuje a pre dané podkladové aktívum ich môže byť rôzne množstvo. Toto množstvo sa odvíja jednoducho od trhového dopytu. Ak je dopyt po danom opčnom kontrakte veľký, počet otvorených opčných kontraktov narastá, a naopak.

Celkový počet otvorených opčných kontraktov na dané podkladové aktívum za jeden deň je označovaný ako tzv. open interest.

Open interest je počítaný pre každé podkladové aktívum, strike cenu a expiráciu zvlášť a aktualizuje sa na dennej báze. Ak je open interest vysoký, značí to veľký záujem trhu o daný opčný kontrakt. Open interest súvisí s likviditou – najlikvidnejšie opčné kontrakty sú práve tie, ktoré majú najvyšší open interest.

Ide o dôležitý indikátor, ktorý rada opčných traderov sleduje. Nehovorí nám ale nič o budúcom vývoji trhu.

Ako na obchodovanie s opciami?

Z vyššie napísaného vieme, že existujú dva typy opcií: call opcie a put opcie.

Call opcie dáva majiteľovi právo nakúpiť dohodnutý podklad, put opcie dáva majiteľovi právo ho predať. Toto právo platí iba po obmedzenú dobu (expirácia) a nakúpiť alebo predať je možné len na vopred dohodnutej cene (strike). Za toto právo sa platí opčné prémium. Takto vyzerá situácia z pohľadu majiteľa opcie, teda toho, kto opcie nakupuje a vlastní.

Z pohľadu predávajúceho je situácia iná. Predávajúci (čiže vypisovateľ) opcie od nakupujúceho dostane opčné prémium (teda okamžite dostane hotovosť na svoj účet) a má povinnosť, nie právo, vstúpiť do trhu na vopred dohodnutej strike cene.

To znamená, že ten, kto predal put opciu musí vstúpiť long (nakúpiť podklad), zatiaľ čo ten, kto put opciu nakúpil môže vstúpiť short. A naopak, ten, kto predal call opciu musí vstúpiť short (predať poklad), zatiaľ čo ten, kto call opciu kúpil, môže vstúpiť long. Stručne povedané, predávajúci opcie získa peniaze a má povinnosť, nakupujúci zaplatí peniaze a má právo.

| Nakupujúci | Predávajúci | |

| CALL | Právo vstúpiť long na (teda kúpiť podklad) | Povinnosť vstúpiť short (teda predať podklad) |

| PUT | Právo vstúpiť short (teda predať podklad) | Povinnosť vstúpiť long (teda kúpiť podklad) |

Z toho vyplýva, že majiteľ call opcie, teda ten, kto má vďaka opcii právo vstúpiť do dlhej pozície, toto právo využije iba v prípade, že aktuálna cena daného podkladu bude vyššia, než dohodnutá strike cena. Využije svoje právo vstúpiť do nákupnej pozície akosi so zľavou a okamžite môže inkasovať rozdielový zisk. Ak bude naopak aktuálna cena nižšia, než je dohodnutá strike, jednoducho svoje právo nevyužije a nechá opciu vyexpirovať ako bezcennú. Nedávalo by príliš zmysel, aby nakupoval za vyššiu cenu, než je aktuálna cena trhu.

Rovnaké platí aj pre majiteľa put opcie. Tomu dáva opčný put kontrakt právo otvoriť krátku pozíciu a toto právo využije iba v prípade, keď aktuálna cena trhu bude nižšia ako dohodnutá strike cena. Nedáva zmysel otvoriť short obchod na nižšej cene, než je aktuálna trhová, pretože by človek bol okamžite v strate. Put opciu teda nechá majiteľ expirovať v prípade, že strike cena je nižšia, než je aktuálna cena na trhu.

| Právo nakupujúceho | Povinnosť vypisovateľa | |

| Aktuálna cena vyššia ako strike | Nakupujúci uplatní call opciu | Vypisovateľ musí predať akcie na strike |

| Aktuálna cena nižšia ako strike | Nakupujúci neuplatní call opciu | Žiadna |

| CALL OPCIA | ||

| Právo nakupujúceho | Povinnosť vypisovateľa | |

| Aktuálna cena nižšia ako strike | Nakupujúci uplatní put opciu | Vypisovateľ musí nakúpiť akcie na strike cene |

| Aktuálna cena vyššia ako strike | Nakupujúci neuplatní put opciu | Žiadna |

| PUT OPCIA |

Obchodovanie s opciami sa dá aplikovať na rôzne expirácie. Pri likvidných akciových tituloch je bežné, že sa obchodujú opcie s expiráciou 1, 2, 3, 6 a 12 mesiacov. Niektoré burzy ponúkajú aj opcie týždenné alebo dokonca denné.

Cena opcie

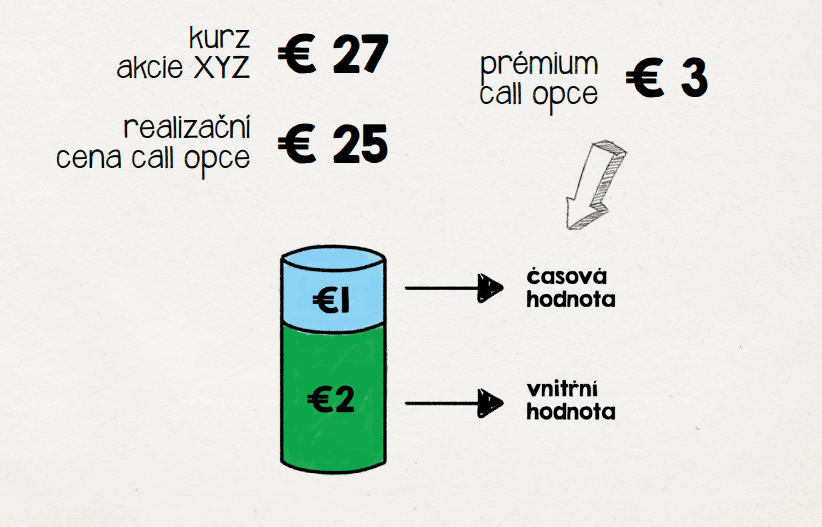

Pre pochopenie opcií je nevyhnutné správne pochopiť, z čoho sa skladá a ako sa chová cena opcie. Opčné prémium sa skladá zo súčtu dvoch zložiek a to z časovej hodnoty a vnútornej hodnoty.

Opčné prémium = vnútorná hodnota opcie + časová hodnota opcie

Vnútorná hodnota opcie

Vnútornú hodnotu majú len opcie, ktoré sú v peniazoch a je daná rozdielom medzi aktuálnou trhovou cenou a realizačnou cenou. Opčné prémium pri týchto opciách je minimálne vo výške vnútornej hodnoty.

Pre zobrazenú call opciu s realizačnou cenou 50 USD pri trhovej cene podkladu 60 USD je vnútorná hodnota vo výške 10 USD, preto by aj cena opcie mala byť minimálne v tejto výške. Ak by opčné prémium bolo nižšie ako 10 USD, vznikla by možnosť bezrizikového obchodu. Prečo?

Predstavme si, že realizačná cena a trhová cena sú rovnaké ako na obrázku vyššie, ale opčné prémium je len 7 USD. Za trhovú cenu by sa realizoval predaj nakrátko, z ktorého by bol výnos 60 USD. Zároveň za 7 USD by sa kúpila opcia s právom kúpy podkladu za 50 USD, teda celkové náklady na kúpu podkladu by boli 57 USD. Rozdiel medzi výnosom z predaj akcií 60 USD a nákladom 57 USD na kúpu akcií je čistý zisk 3 USD.

Časová hodnota opcie

Opcie sú predkupné práva, ktoré platia iba po určitý čas. Množstvo času, koľko má opcia do expirácie, výrazne ovplyvňuje jej cenu. Pokiaľ od ceny opcie odpočítame jej vnútornú hodnotu, výsledkom je časová hodnota opcie.

Časová hodnota opcie = opčné prémium – vnútorná hodnota opcie

Táto zložka ceny je závislá predovšetkým od dátumu expirácie a volatilite. Čím je dlhší čas do expirácie, tým je aj časová hodnota opcie vyššia. S približujúcim sa dátumom expirácie sa časová hodnota znižuje, jej pokles, ale nie je lineárna. Rozpad časovej hodnoty akceleruje zhruba posledných 30 dní do expirácie, najvýraznejší je posledných 14 dní do expirácie.

Vypisovateľ opcie sa zameriava práve na tento prípad, keď predáva opciu as blížiacim sa dátumom expirácie hodnota opcie klesá, čo mu prináša zisk. Pri expirácii opcie je časová hodnota nulová.

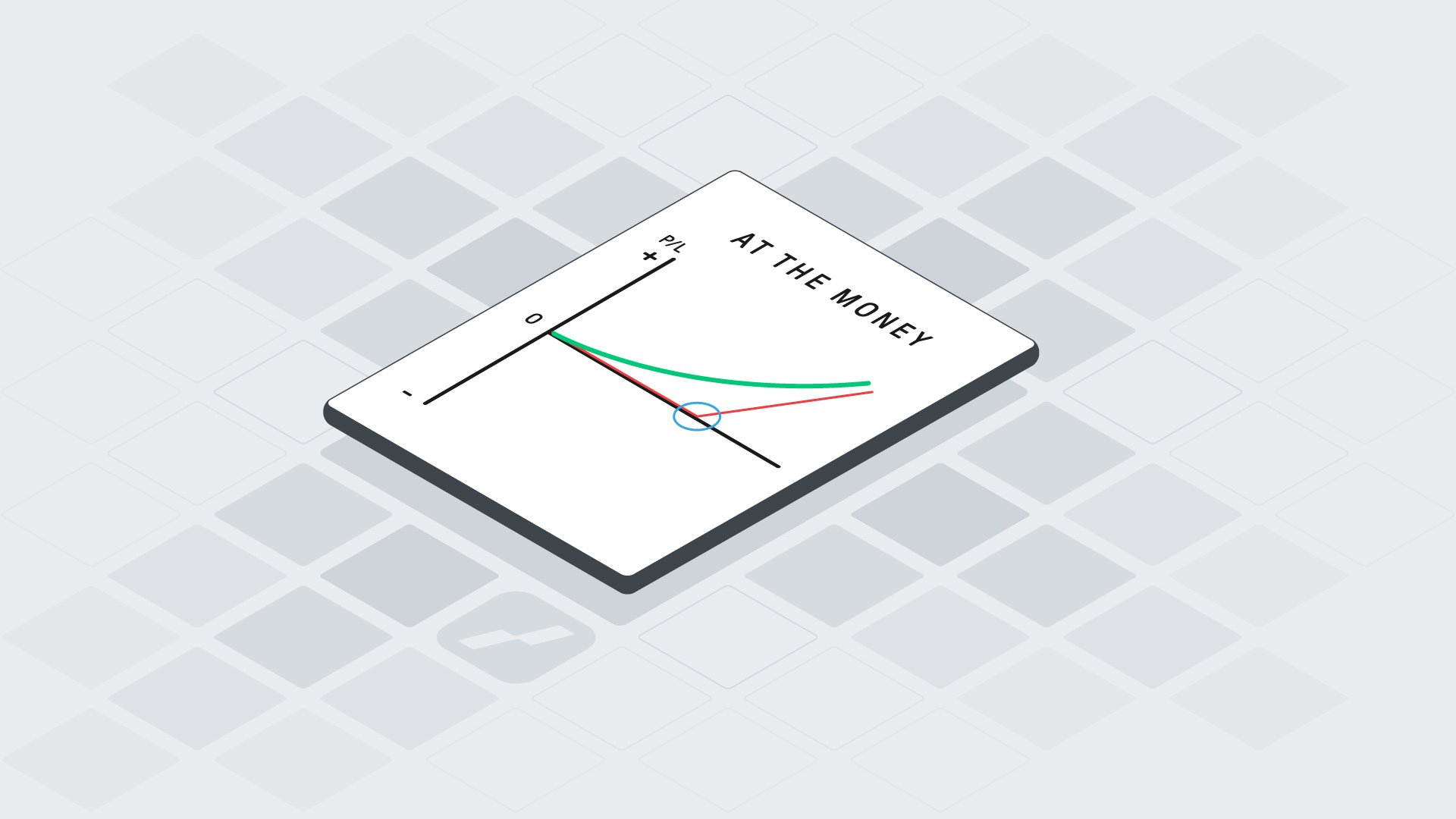

Opcie v peniazoch, opcie na peniazoch a opcie mimo peňazí

Podľa vzťahu realizačnej ceny opcie k trhovej cene podkladu majú opcie nasledujúce zložky ceny: opcie na peniazoch, opcie v peniazoch a opcie mimo peňazí.

Opcie na peniazoch

Opcie na peniazoch (At The Money – ATM) majú len časovú hodnotu. Opcia je na peniazoch, pokiaľ je realizačná cena opcie rovnaká ako aktuálna cena podkladu. Veľmi zriedka sa stáva, že cena podkladu je totožná s realizačnou cenou. Preto sa za opcie na peniazoch považujú tie, ktorých realizačná cena je najbližšie k trhovej cene podkladu. Napr. pokiaľ je cena akcie 58,1 USD, za opciu na peniazoch môžeme považovať tie, ktoré majú realizačnú cenu 58 USD.

Opcie v peniazoch

Opcie v peniazoch (In The Money – ITM) majú vnútornú hodnotu aj časovú hodnotu. Pre call opcie je opcia v peniazoch, pokiaľ je realizačná cena opcie nižšia, než je cena podkladu. Pri cene podkladu 50 USD je call opcia s realizačnou cenou 45 USD v peniazoch.

Pre put opcie je opcia v peniazoch, pokiaľ je realizačná cena opcie vyššia, než je cena podkladu. Pri cene podkladu 50 USD je put opcie s realizačnou cenou 55 USD v peniazoch.

Opcie mimo peňazí

Opcie mimo peňazí (out of the money – OTM) majú len časovú hodnotu, pre call opcie je opcia mimo peniaze, pokiaľ je realizačná cena vyššia, než je cena podkladu. Pri cene podkladu 45 USD je call opcia s realizačnou cenou 50 USD mimo peňazí.

Pre put opcie, je opcia mimo peniaze, pokiaľ je realizačná cena opcie nižšia, než je cena podkladu. Pri cene podkladu 50 USD je put opcie s realizačnou cenou 45 USD mimo peňazí.

Pri držaní opcie až do expirácie je potrebné mať na pamäti, že pokiaľ bude opcia v peniazoch, dôjde k automatickému priradeniu podkladu. Teda u nakúpenej call opcie na akcie z obchodného účtu automaticky “zmiznú” opcie a namiesto toho tam budú “priradené” akcie. Pri nakúpenej put opcii priradením vzniká krátka pozícia v akciách.

Vzťah realizačnej ceny opcie k trhovej cene podkladu platí obdobne pri predaji opcií. Opcie mimo peňazí majú len časovú hodnotu, opcie v peniazoch majú vnútornú aj časovú hodnotu. Opcie mimo peňazí majú pri expirácii nulovú časovú aj vnútornú hodnotu. Opcie v peniazoch majú pri expirácii len vnútornú hodnotu.

Čím je realizačná cena bližšie k trhovej cene, tým je aj časová hodnota opcie vyššia. Najvyššiu časovú hodnotu majú opcie na peniazoch. Na stanovenie ceny opcie boli vytvorené rôzne matematické modely (binomický, Black-Scholes, Bjerksund-Stensland,…).

Pre obchodovanie opcií nie je nutné poznať tieto vzorce a výpočty, ale je nutné pochopiť a aplikovať vypočítané hodnoty. Pre vypisovateľa/predávajúceho opcie je najväčším prínosom práve časová hodnota. Na trhu nikdy neviete, ktorým smerom sa podklad bude vyvíjať, ale vždy máte istotu, že životnosť opcie ku dňu expirácie končí.

Pri expirácii majú opcie nulovú časovú hodnotu. Pokiaľ sa teda cena podkladu nebude vôbec meniť alebo sa bude meniť len mierne, vypisovateľ opcie bude stále profitovať na časovej hodnote, pretože s poklesom časovej hodnoty klesá aj cena opcie, ktorú najprv draho predal a následne z dôvodu poklesu časovej hodnoty lacnejšie kúpil.

Stručne teda môžeme povedať, že opčné kontrakty sú predkupné práva, vďaka ktorým investori získavajú možnosť vstúpiť do príslušného trhu, na vopred dohodnutej cene. Za toto právo kupujúci opcie platí. Táto možnosť nie je neobmedzene dlhá, je obmedzená na dobu expirácie opcie.

| druh | V peniazoch | Na peniazoch | Mimo peniaze |

| CALL | Cena podkladu > realizačná cena | Cena podkladu = realizačná cena | Cena podkladu < realizačná cena |

| PUT | Cena podkladu < realizačná cena | Cena podkladu = realizačná cena | Cena podkladu > realizačná cena |

Americký vs. európsky typ opcie

Na finančných trhoch sa obchodujú rôzne typy opčných kontraktov. Najbežnejším typom opcie sú americké a európske. Tieto opcie majú veľa spoločných charakteristiky, čo je ale dôležité, je to, že majú niekoľko podstatných rozdielov, ktoré sú dané spôsobom vysporiadania opcie.

Vieme, že opcie sú v podstate predkupné práva, ktoré majiteľ buď uplatnia, alebo neuplatnia. V prípade uplatnenia opčného práva, dochádza k tzv. vysporiadaniu, teda splneniu vzájomných povinností.

Americký typ opcie

Základnou charakteristikou americkej opcie je tá, že ju možno uplatniť kedykoľvek pred dátumom expirácie, zatiaľ čo európsku opciu je možné uplatniť iba v deň expirácie. Americká opcia teda ponúka možnosť predčasného vysporiadania, držiteľ opcie nemusí uplatniť svoj nárok iba vo vopred dohodnutý čas, ale kedykoľvek.

Americké opcie dominujú na derivátových burzách a sú veľmi obľúbeným inštrumentom predovšetkým pre akciových investorov a investorov obchodujúcich ETF trhy.

S tým súvisí aj podkladové akvitum, na ktoré sú opcie naviazané. Zjednodušene možno povedať, že opcie amerického typu sa obchodujú pre také aktíva, ktoré je možné fyzicky doručiť, príp. také, ktoré majú fyzický, reálny podklad (akcie).

Na druhej strane opcie európskeho typu sú väčšinou naviazané na aktíva, ktoré fyzicky neexistujú a nie je teda možné ich doručiť (indexy).

Ďalším rozdielom je rôzny dátum expirácie, opcie amerického typu spravidla expirujú tretí piatok v mesiaci, zatiaľ čo opcie európskeho typu o deň skôr.

Európsky typ opcie

Hlavnou charakteristikou európskej opcie je tá, že neponúka možnosť predčasného uplatnenia tak, ako tá americká. Držiteľ európskej opcie teda musí čakať na dátum expirácie a má nárok svoje právo uplatniť iba v tento termín. Táto charakteristika sa pochopiteľne premieta do správania opcie aj jej ceny.

Európske opcie bývajú spravidla lacnejšie, práve vďaka tejto nevýhode, obchodujú sa častejšie na mimobuzových trhoch (tzv. OTC trhy).

Druhým hlavným rozdielom európskej opcie voči americkej je spôsob vysporiadania. U amerického typu opcie bežne dochádza k fyzickému vysporiadania, pretože amaerické opcie

(spravidla) býva naviazaná na fyzický reálny podklad.

To teda znamená, že po uplynutí dátumu expirácie bude u americkej opcie doručené podkladové aktívum, napr. akcie či ETF.

Pri európskej opcii nedochádza k fyzickému vysporiadaniu, ale dochádza k vysporiadaniu hotovostnému. Znamená to teda, že hodnota opcie, ktorá je daná rozdielom medzi realizačnou cenou a cenou vysporiadania, bude pripísaná v na účet hotovosti po dni expirácie.

Napriek tomu, že sa tak podľa názvu môže zdať, americký či európsky typ opcie nemá žiadnu spojitosť s územím Európy či Ameriky. Oba typy opcií je možné obchodovať ako v USA tak v Európe.

Chcete získať zadarmo tipy na zaujímavé akcie?

Odoberajte pravidelný týždenný akciový newsletter Breakout Trader. Každý týždeň tip na obchodovanie štyroch svetových akcií.