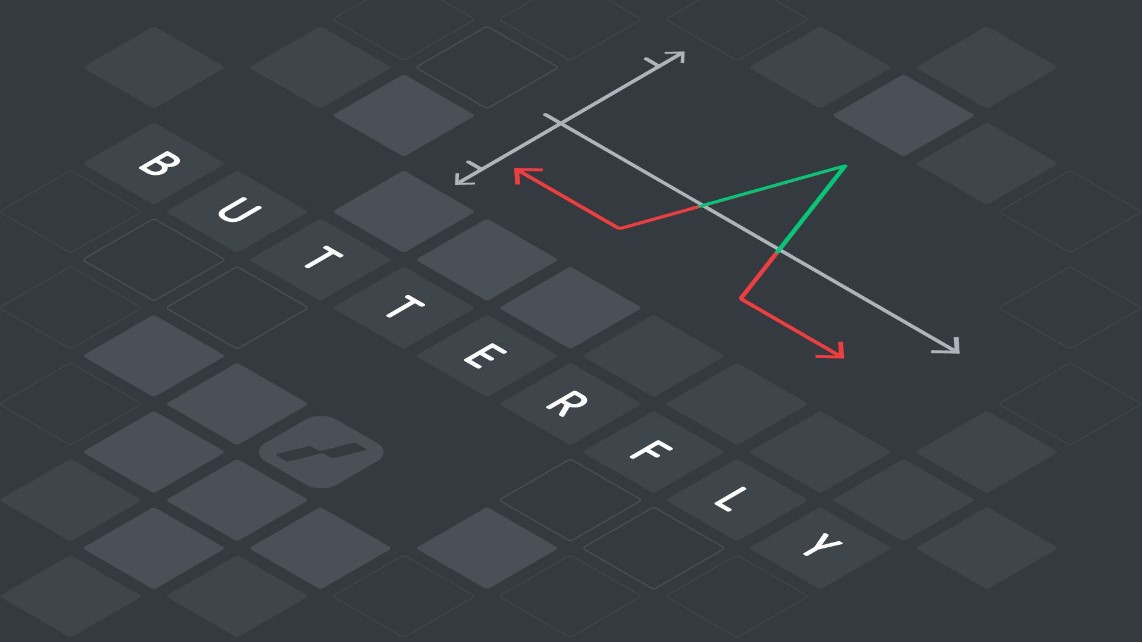

Vertikálne spready sú obľúbené u obchodníkov s opciami, ktorí špekulujú na rast (vertikálny call spread) alebo pokles podkladového aktíva (vertikálny put spread). V tomto článku si tieto opčné kombinácie predstavíme a vysvetlíme. Prečítajte si o výhodách a rizikách vertikálnych spreadov.

Vertikálny call spread

Nákup vertikálneho call spreadu sa používa vtedy, keď sa očakáva rast ceny podkladového aktíva. Vertikálny call spread vytvoríme tak, že vypíšeme a nakúpime rovnaký počet call opcií. Nakúpené call opcie však majú nižšiu realizačnú cenu ako vypísané call opcie.

Za túto kombináciu opcií investor zaplatí opčnú prémiu, ktorá predstavuje maximálnu možnú stratu. Riziko pozície je teda obmedzené a nie je blokovaná žiadna marža.

V príklade sa uskutočnia nasledujúce obchody:

- Nákup call opcie s realizačnou cenou $40

- Predaj call opcie s realizačnou cenou $45

Táto stratégia sa bežne používa pri špekulácii na rast ceny podkladu. Keďže investor platí opčnú prémiu (prémia zaplatená za kúpenú call opciu – prémia získaná za vypísanú kúpnu opciu), zisk je otázkou veľkosti rastu podkladového aktíva. Ak sa cena podkladového aktíva nehýbe, stratégia je stratová.

Vertikálny call spread: Vysvetlenie teórie

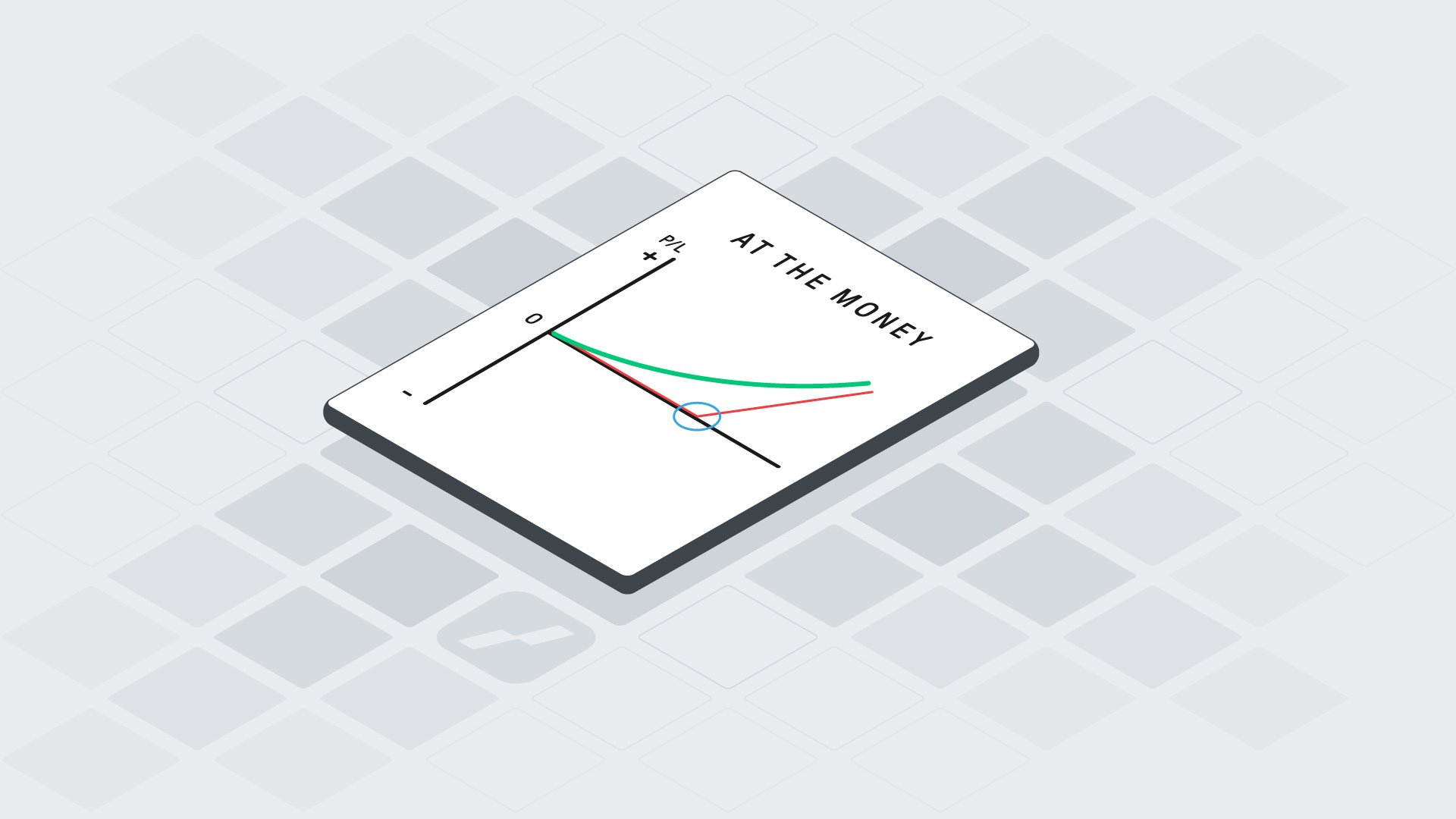

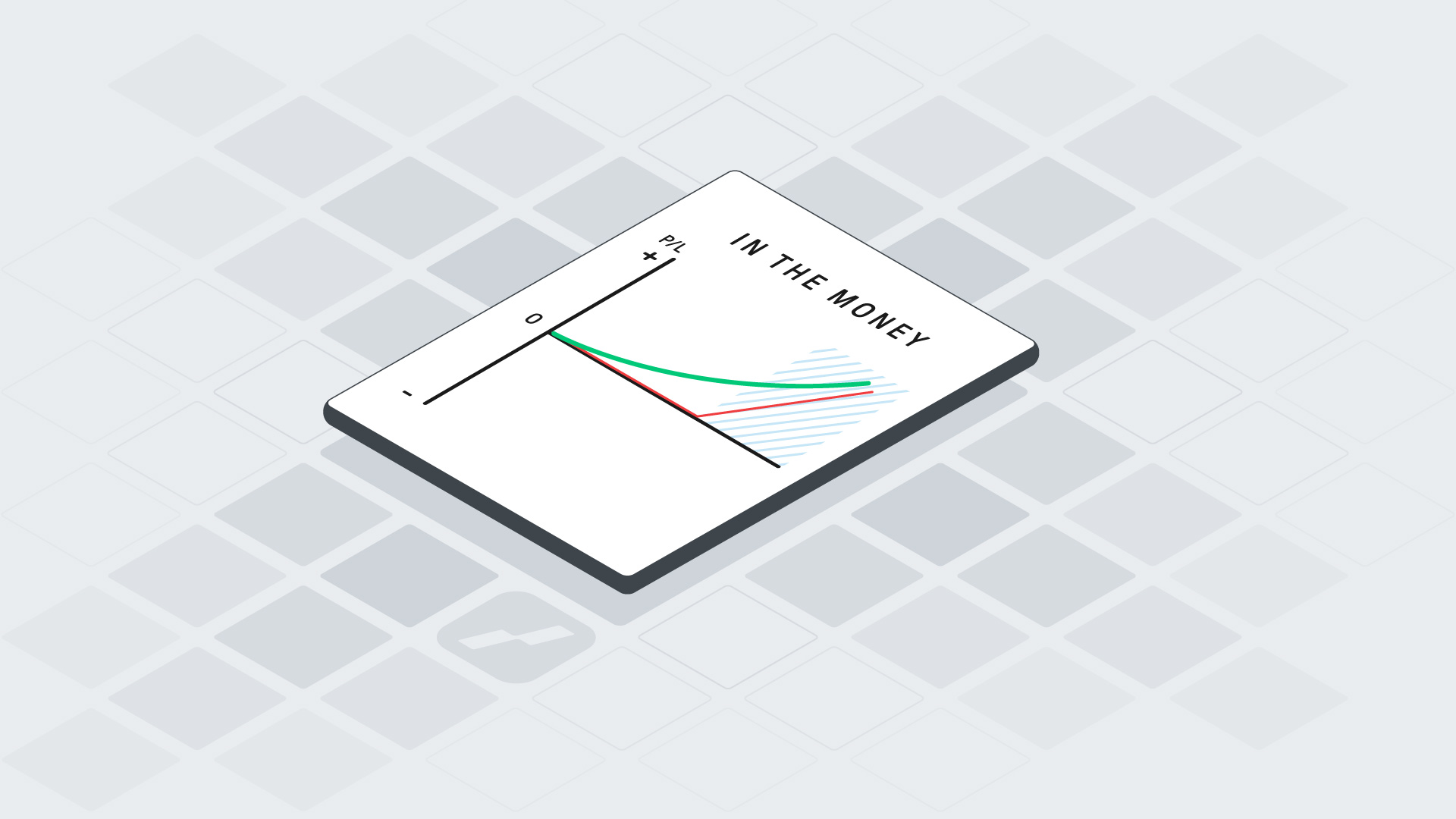

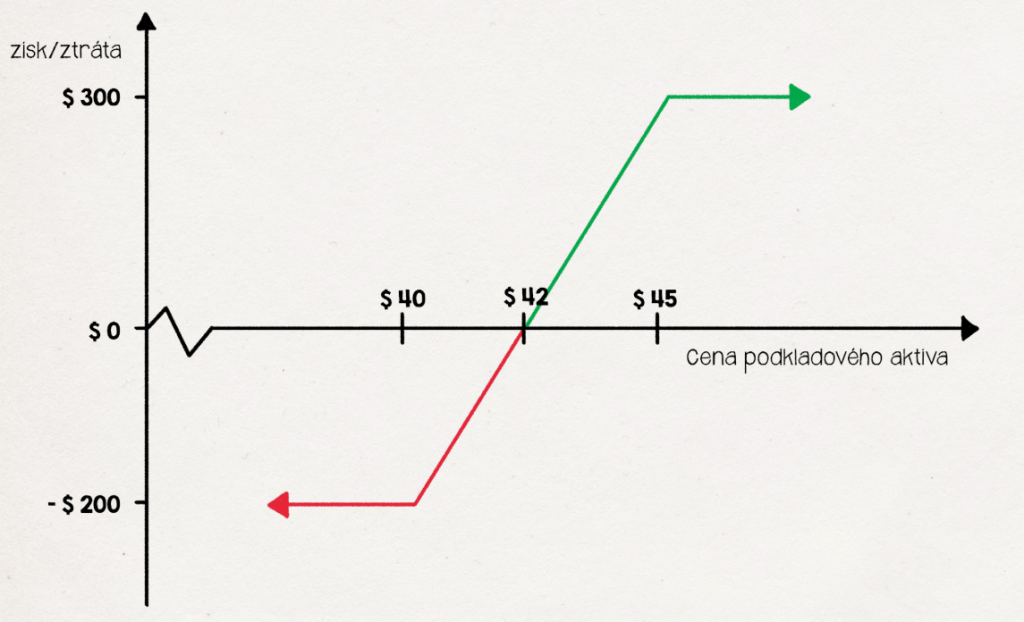

Kombinácia nakúpených a vypísaných opcií znižuje potenciálnu stratu aj potenciálny zisk. V uvedenom príklade investor zaplatí opčnú prémiu $2 (to je výsledný rozdiel medzi zaplatenou prémiou $5 a prijatou prémiou $3).

Tým sa bod zlomu (bod nulového zisku a straty) posunie na hodnotu $42. Ak je cena podkladového aktíva v čase exspirácie nad $42, stratégia je zisková. Maximálny zisk je dosiahnutý vtedy, keď sa cena podkladového aktíva v čase exspirácie dostane nad $45. V našom prípade je potom maximálny zisk obmedzený na $300 (45-42 = 3, a to ešte musíme vynásobiť multiplikátorom 100).

Ak cena podkladového aktíva pri exspirácii klesne pod $42, pozícia bude stratová. Maximálna strata je však limitovaná na zaplatenú opčnú prémiu, t. j. $200.

Úspešné obchodovanie s opciami

Získajte bezplatnú investičnú knihu o obchodovaní opcií

Spoznajte základy obchodovania opcií a faktory ovplyvňujúce ich cenu. Čo je volatilita a význam gréckych písmen. Na viac ako 65 stranách získate najpopulárnejšie opčné stratégie a všetko dôležité pre úspešný trading opcií.