Táto brožúra poskytuje kľúčové informácie o termínových kontraktoch ako investičných produktoch. Tieto informácie vám môžu pomôcť pochopiť povahu, riziká, náklady, potenciálne zisky a straty tohto produktu a pomôžu vám ho porovnať s inými produktami.

Investovanie do futures

Poznámka: Upozorňujeme, že futures sa považujú za komplexné produkty. Transakcie by mali vykonávať iba investori, ktorí rozumejú povahe a rozsahu svojich možností, povinností a rizík spojených s obchodovaním s futures.

Futures kontrakt je dohoda o kúpe alebo predaji určitého množstva podkladového cenného papiera v určitom čase v budúcnosti („deň skončenia platnosti“) za určitú cenu („Zmluvná cena, cena kontraktu“). Každý futures kontrakt resp. futures zmluva, má svoj posledný obchodný deň a deň uplynutia platnosti, po ktorom kontrakt vyprší. Pozíciu môžete uzavrieť v ktorýkoľvek obchodný deň až do posledného obchodného dňa vrátane. Možnými podkladovými cennými papiermi pre futures kontrakty sú rôzne finančné nástroje, ako sú štátne dlhopisy, akciové indexy, jednotlivé akcie, cudzie meny, ako aj tradičné poľnohospodárske komodity, kovy a ropné produkty.

Otvorením pozície v futures kontrakte ste vystavení zvýšeniu / zníženiu podkladového cenného papiera s využitím pákového efektu, bez toho, aby ste vlastnili podkladové cenné papiere. Po vstupe na termínovanú pozíciu musí investor splniť maržové požiadavky stanovené brokerom, t. J. LYNX. Je potrebné rozlišovať medzi pôvodnou maržou, udržiavacou maržou a maržou cez noc. Namiesto zaplatenia (pri otvorení dlhej pozície) alebo prijatia (pri otvorení krátkej pozície) plnej ceny kontraktu musí investor pred vstupom na pozíciu splniť pôvodnú požiadavku na maržu. Táto marža pokrýva iba veľmi malú časť nominálnej hodnoty objednávky. Aby si investor mohol držat pozíciu futures, musí udržiavať udržiavaciu maržu. Na udržanie pozície cez noc je potrebné splniť maržu cez noc. Upozorňujeme tiež, že v prípade, že sa má termínová pozícia získať cez noc, sa môže účtovať tzv. Účtovný poplatok alebo nočný poplatok.

Hneď ako investor uzavrie future pozíciu, rozdiel medzi cenou kontraktu a konečnou predajnou cenou alebo zúčtovacou cenou, zvýšený v dôsledku, bude na ťarchu účtu odčítaný(pri uzavretí zmluvy so stratou) alebo na ťarchu účtu pričítaný (pri uzavretí zmluvy). zmluva so ziskom) na hotovostný zostatok na váš obchodný účet.

Dlhá pozícia futures kontraktu

Dlhú pozíciu je možné otvoriť vykonaním objednávky. Pri kúpe futures sa zaväzujete k dohode o kúpe podkladov v určitom čase v budúcnosti, v deň uplynutia platnosti ceny kontraktu.

Dlhá pozícia futures kontraktu príklad

Predpokladajme, že na amerických trhoch cítite býčí sentiment a chcete o tom špekulovať. Keďže americké akcie sa budú musieť vyšplhať, mohli by ste si na dlhopisovom indexe S&P 500 otvoriť dlhú futures pozíciu. Zakúpením budúcnosti E-mini S&P 500 December 2019 vstúpite na dlhú pozíciu. Po otvorení dlhej pozície za cenu kontraktu sa kupujúci tejto transakcie zaväzuje kúpiť podkladový materiál za uvedenú cenu v deň uplynutia platnosti v decembri. Kupujúci má však možnosť uzavrieť pozíciu pred uplynutím platnosti. Preto už nie je povinný obchodovať s podkladom s predávajúcim. Keď kupujúci zatvorí pozíciu, zisky / straty sa zúčtujú na účet. Zisk / strata sa rovná rozdielu medzi blízkou cenou a cenou kontraktu vynásobenou multiplikátorom kontraktu.

Povedzme, že si kúpite jednu futures na termínované obchody E-mini S&P 500, december 2019 za cenu 2 920 a nakoniec pozíciu blízko 2 925, na váš zostatok sa pripíše zisk ((2 925 – 2 920) vynásobený 50). Aby to bolo jednoduché, vynechávame transakčné provízie. Po ukončení obchodu je potrebné uviesť niekoľko poznámok. Upozorňujeme, že budúci E-mini S&P 500 má multiplikátor kontraktov 50. Nezabúdajte tiež, že by mohla vzniknúť strata, keď by bola futures pozícia uzavretá pod cenu kontraktu(t. J. 2 920). Ak by to tak bolo, strata by sa odpísala z hotovostného zostatku, keď sa pozícia uzavrela.

Za predpokladu, že očakávate pokles hodnoty akciového indexu NASDAQ 100, môžete vstúpiť do krátkej pozície futures kontraktu E-mini NASDAQ 100 z decembra 2019 vykonaním pokynu na predaj. Po otvorení krátkej pozície za cenu kontraktu sa predajca tohto kontraktu zaväzuje predať podkladový materiál za uvedenú cenu kontraktu v deň uplynutia platnosti v decembri. Predávajúci má však možnosť uzavrieť krátku pozíciu pred dátumom skončenia platnosti. Zisk / strata sa vypočíta ako rozdiel v cene kontraktu a uzatváracej ceny vynásobený multiplikátorom kontraktu.

Krátka pozícia futures kontraktu

Krátka pozícia sa dá otvoriť vykonaním pokynu na predaj. Pri predaji futures sa zaväzujete uzavrieť kontrakt o predaji podkladového aktíva v určitom čase v budúcnosti, v deň uplynutia platnosti a za cenu kontraktu.

Riadenie rizík

Futures kontrakt je finančný nástroj, ktorý umožňuje investorom zaistiť svoju existujúcu expozíciu pomocou jediného kontraktu. Pozícia futures nevyžaduje počiatočnú investíciu a je vhodná na kompenzáciu rizika portfólia. Futures kontrakt je preto dôležitým nástrojom na účely riadenia rizika.

Marže

Marže sú určené na ochranu finančnej stability trhu. Futures kontrakt je možné kúpiť alebo predať bez toho, aby držal celú základnú nominálnu hodnotu kontraktu. To znamená, že ak sa podkladové aktívum pohne proti smeru postavenia investora, investor môže čeliť stratám, ktoré presahujú prostriedky uložené na účte. Aby sa toto riziko obmedzilo, vyžaduje sa rezerva pre každú termínovanú pozíciu. Rozpätie je čiastka, ktorá sa počíta tak, aby sa zabezpečilo, že v daný obchodný deň môžete splniť túto povinnosť otvorenia a udržania základnej budúcej pozície.

Špekulácie

Ľahké obchodovanie s futures a mimo nich umožňuje obchodovanie s nimi na krátkodobom, špekulatívnom základe. Ak očakávate rast trhu, môžete sa rozhodnúť kúpiť futures kontrakt. Ak očakávate pokles, môžete sa rozhodnúť predať futures.

Pákový efekt

Pákový efekt poskytuje potenciál na vyššiu návratnosť z menších počiatočných výdavkov ako priame investovanie. Pákový efekt však zvyčajne predstavuje viac rizík ako priame investovanie do podkladových cenných papierov. Obchodovanie s futures vám umožní profitovať zo zmeny ceny podkladového aktíva bez toho, aby ste museli platiť celú cenu podkladového aktíva.

Diverzifikácia

Futures vám umožňujú vybudovať diverzifikované portfólio s nižšími počiatočnými nákladmi ako priame zakúpenie podkladového materiálu.

Produkt futures kontrakt je štandardizovaná zmluva, ktorá v prvom rade obsahuje komponenty, ako je veľkosť kontraktu, dátum skončenia platnosti a metóda vyrovnania. Nezabúdajte však, že cena kontraktu nie je štandardizovanou črtou, pretože cena je určená ponukou a dopytom na trhu.

Podkladová hodnota

S futures sa obchoduje na rôznych aktívach, ako sú akcie, indexy, meny a komodity. Tieto cenné papiere sa označujú ako podkladové. Musia byť uvedení na burze. Emitenti podkladových cenných papierov sa nezúčastňujú na výbere cenných papierov, proti ktorým môžu byť kótované futures.

Veľkosť kontraktu

Na takmer všetkých termínových trhoch je veľkosť kontraktu štandardizovaná pomocou multiplikátora kontraktu. To znamená, že jedna futures kontrakt predstavuje hodnotu podkladového násobku vynásobeného multiplikátorom kontraktu. Čo však presne znamená multiplikátor kontraktu? Môže sa vizualizovať nasledovne.

Keď už hovoríme o komoditných futures kontraktoch, ako je “Light Sweet Crude Oil future” jeden kontrakt odráža množstvo podkladovej hodnoty. V prípade tohto kontraktu na ropu je multiplikátor kontraktu stanovený na 1.000. To znamená, že jeden kontrakt predstavuje množstvo 1 000 barelov ropy.

Pri kúpe kontraktu na ropu za cenu 53 to znamená, že obchodujete s 1 000 barelov ropy, z ktorých každý stojí $53. Táto transakcia preto značne obmedzuje kontrakt na $53,000 (1 000 barelov x 53). Rovnaký mechanik platí pre indexové futures.

Napríklad kontrakt E-Mini S&P 500 má multiplikátor 50, čo znamená, že jeden indexový bod podkladového aktíva (ktorým je akciový index S&P 500) odráža hodnotu kontraktu $50. Keď sa indexová cena obchoduje na úrovni 2.900, veľkosť kontraktu je 2.900 x 50 = $145.000.

Dátum expirácie

Futures má obmedzenú životnosť a jej platnosť sa končí v štandardných dňoch exspirácie stanovených burzou.

Dňom uplynutia platnosti je dátum, kedy vyprší platnosť všetkých kontraktov. K dátumu vypršania platnosti, pokiaľ nemáte právo disponovať s kontraktom, dostanete buď majetok alebo sa od vás očakáva, že ho získate a predáte (pozri bod 4).

Spôsob vyrovnania

Ak neuzatvoríte futures kontrakt pred uplynutím jej platnosti, pozícia bude vyrovnaná. Rozlišuje sa medzi fyzickým doručením a úhradou v hotovosti. Keď hovoríme o fyzickom doručení, dostanete podklad alebo sa očakáva získanie a predanie. Na druhej strane. peňažné vyrovnanie (alebo finančné vyrovnanie) nemá za následok fyzickú dodávku. Namiesto toho sa v ňom uvádza, že po uplynutí platnosti si zmluvné strany vymenia hotovosť kontraktu. Napríklad kupujúci futures na bavlnu vysporiadaný v hotovosti je povinný zaplatiť rozdiel medzi zúčtovacou cenou a cenou kontraktu namiesto toho, aby musel prevziať vlastníctvo fyzických zväzkov bavlny. Toto je v protiklade s fyzickým vyrovnaním, kde dochádza k dodaniu skutočného podkladového nástroja (nástrojov).

Uvedomte si, že spoločnosť LYNX nepodporuje fyzické dodanie podkladového materiálu v prípade komodít. Aby sa predišlo dodávkam končiacich futures, ako aj dodávkam, ktoré vyplývajú zo zmlúv o futures opciách, musia zákazníci pred začatím obdobia výpovede uzavrieť pozície vpred alebo uzavrieť pozície. Ak existuje pozícia na začiatku obdobia uzávierky, účet sa stane predmetom likvidačného obchodu vytvoreného spoločnosťou LYNX. K likvidácii dôjde v určitom okamihu medzi začiatkom obdobia uzávierky a príslušným limitom. Je na zodpovednosti zákazníka, aby si bol vedomý začiatku obdobia uzávierky. Ak zákazník do tej doby nezatvoril pozíciu v kontrakte futures na fyzickú dodávku, maklér môže likvidovať pozíciu zákazníka v končiacej futures.

Futures nie sú vhodné pre všetkých investorov. Vzhľadom na riziká spojené s obchodovaním s futures by ste ich mali používať, iba ak ste si istí, že rozumiete futures a ich rizikám. Predtým, ako investujete, mali by ste starostlivo zhodnotiť svoje skúsenosti, investičné ciele, finančné zdroje a všetky ďalšie relevantné aspekty.

Tržné riziká

Tržná hodnota futures je ovplyvnená celým radom faktorov. Cena termínovaných obchodov môže klesnúť alebo pred alebo po uplynutí platnosti. Zmeny v cene podkladového aktíva môžu mať za následok zmeny v cene futures, ale zmena môže byť niekedy v inom smere alebo v inej veľkosti ako zmena ceny podkladového materiálu.

Účinok pákového efektu

Jedným z hlavných rizík spojených s obchodovaním s futures je vlastnosť pákového efektu. Nedostatočné rešpektovanie pákového efektu a riziká s ním spojené sú často najčastejšou príčinou strát pri obchodovaní s futures. Burza stanovuje marže na úrovne, ktoré sa považujú za vhodné na riadenie rizík na úrovni clearingových stredísk. Toto je minimálna úroveň marží požadovaných burzou a poskytuje maximálny pákový efekt.

Potenciálne straty môžu prekročiť počiatočné požiadavky na maržu

Maximum, ktoré môže investor stratiť pri obchodovaní s futures, nie je obmedzené z dôvodu využívania pákového efektu, a preto sa od neho môže vyžadovať, aby vykonal dodatočné platby, ktoré výrazne presahujú počiatočné požiadavky na maržu.

Neobmedzené straty

V prípade krátkej pozície (dlhá pozícia *) v budúcej zmluve môže byť strata nekonečná. Keď cena podkladového aktíva stúpa (klesá), zvyšuje sa strata vašej krátkej pozície (dlhá pozícia).

* V prípade dlhodobej pozície je to prípad, keď sa pozícia týka iba jedného efektu, napríklad komodity.

Dodatočné výzvy na dodatočné vyrovnanie

Môže dôjsť k úplnej strate všetkých prostriedkov uložených v LYNX. Vaša zodpovednosť v súvislosti s obchodovaním futures nie je obmedzená na požadovanú maržu. Ak sa trh posunie proti vašej pozícii alebo sa zvýšia marže, môžete byť vyzvaní, aby ste v krátkom čase uložili značné dodatočné prostriedky na udržanie svojej pozície alebo pri vyrovnaní. Ak nesplníte požiadavku spoločnosti LYNX na dodatočné prostriedky v stanovenej lehote, spoločnosť LYNX môže uzavrieť vašu pozíciu a vy budete zodpovední za akúkoľvek stratu, ktorá by z toho mohla vyplynúť.

Riziko likvidity

Riziko likvidity je dôležitým faktorom v obchodovaní. Úroveň likvidity v kontrakte môže mať vplyv na rozhodnutie obchodovať alebo nie. Aj keď obchodník dospeje k silnému obchodnému názoru, nemusí byť schopný vykonať stratégiu z dôvodu nedostatku likvidity. Na trhu nemusí existovať dostatočný opačný záujem za správnu cenu na začatie obchodovania. Aj keď sa obchod realizuje, vždy existuje riziko, že odchod z pozícií v nelikvidných kontraktoch môže byť zložitý alebo nákladný. Likvidita v futures sa líši podľa podkladového dátumu a dátumu exspirácie.

Menové riziko

Ak obchodujete so zmluvou denominovanou v inej mene ako v eurách, budete vystavení menovému riziku. Ak mena kontraktov, do ktorých investujete, klesá oproti euru, bude to mať negatívny dopad na vašu investíciu do kontraktu.

Riziko medzery

Keďže s futures je možné obchodovať iba počas obchodných hodín stanovených burzami, investor by mal mať na pamäti, že existuje riziko medzery. Rozdielom sa rozumie: rozdiel medzi na jednej strane uzatváracou cenou určitého kontraktu v predchádzajúci obchodný deň a na druhej strane otváracou cenou určitého kontraktu v obchodný deň nasledujúci po uzatváracej cene. Ak sa vyskytne veľká medzera, môže to mať za následok výraznú stratu futures na základe pákového efektu. Majte na pamäti, že hoci LYNX ponúka typy príkazov na zastavenie straty ako príkazy STOP a TRAIL, termínové pozície nemožno chrániť mimo bežných obchodných hodín.

Zvýšenie maržových požiadaviek

V záujme ochrany seba a svojich zákazníkov môže Interactive Brokers UK kedykoľvek zvýšiť požiadavky na maržu pre zákazníkov na existujúcich i nových futures pozíciách. Toto rozhodnutie môže byť spôsobené prudkým nárastom volatility podkladového efektu, keď trhová kapitalizácia podkladového efektu klesla pod určitú hranicu alebo z nejakého iného dôvodu. Upozorňujeme, že po úprave marží už účet nemusí spĺňať požiadavky na marže. Pokiaľ ide o tento problém, maklér pristúpi k likvidácii pozícií za účelom odstránenia tejto nedostatočnosti.

Likvidačné riziko

Ak celkový kolaterál vo vašom portfóliu klesne pod požiadavku na maržu, Interactive Brokers UK má právo uzavrieť určitej pozície bez predchádzajúceho upozornenia, a to bez ohľadu na to, či sú tieto pozície ziskové alebo stratové. Pokiaľ po likvidácii na vašom účte stále existuje deficit marže a máte ďalšie pozície ako kolaterál, Interactive Brokers UK uzavrie ďalšie pozície, aby odstránil deficit marže. Majte, prosím, na pamäti, že likvidácia vždy prebieha za v daný moment prevládajúcu najlepšiu ponuku alebo ponukovú cenu a že na konečnú transakčné cenu nemáte žiadny vplyv. Likvidácia môže byť vykonaná so stratou a môže byť vykonaná v pre vás nepriaznivom čase.

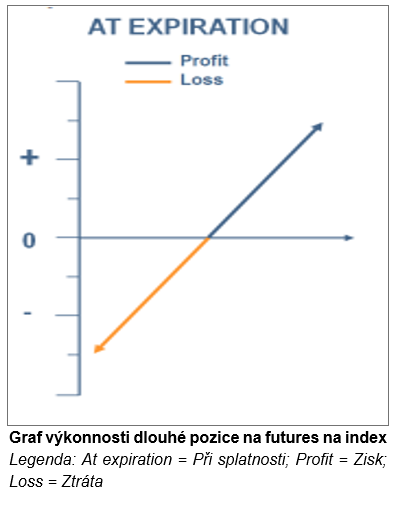

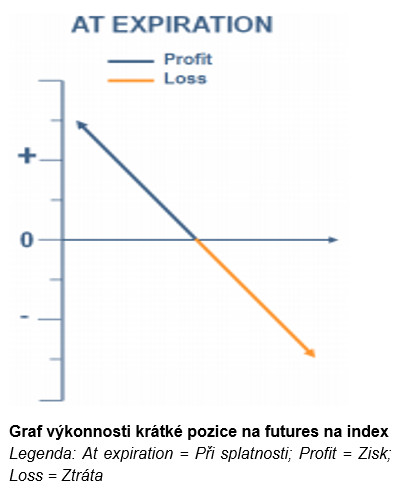

Nasledujúce grafy znázorňujú, ako by mohla vaša investícia dosiahnuť výkon. Prezentované grafy poskytujú škálu možných výsledkov a nie sú presným ukazovateľom očakávaného zisku a straty. Toto sa bude líšiť v závislosti od vývoja základnej ceny. Pre každú hodnotu podkladu grafy ukazujú, aký by bol zisk alebo strata produktu. Horizontálna os zobrazuje rôzne možné ceny základnej hodnoty k dátumu expirácie a vertikálna os označuje zisk alebo stratu. Kvôli prehľadnosti dané scenáre opúšťajú transakčné poplatky.

Nákup futures

Ako je uvedené s použitím príkladu prevedenia dlhej pozície na kontrakt na index DAX30 (DAX) na december, pozíciu možno otvoriť vykonaním nákupného príkazu. Bodom rovnováhy u kontraktu je keď je zmluvná cena rovná otváracej cene. V grafe je však zobrazené, že keď je cena indexu nižšia ako počiatočná cena, kupujúci má nerealizovanú stratu. Najväčšia čiastka, o akú môže kupujúci prísť, je významná a je obmedzená nulovou trhovou cenou, ak podkladové aktívum nie je jedno účinkové (napr. Komodity). V tomto prípade je strata neobmedzená, pretože trhová cena môže byť záporná. Potenciálny zisk je na rastúcom trhu neobmedzený. Na účely výpočtu zisku alebo straty bude potrebné určiť rozdiel v indexových bodoch (medzi zmluvnou cenou a záverečnou cenou) a vynásobiť ho násobiteľom kontraktu na futures.

Prodej futures

Pokiaľ ide o krátku pozíciu na predaj, napríklad kontraktu na index E-Mini S & P 500 (ES) na september, je možné pozíciu otvoriť vykonaním predajného príkazu. Bodom rovnováhy pre kontrakt je, keď zmluvná cena je rovná otváracej cene. Ďalej je v grafe zobrazené, že zatiaľ čo cena indexu je vyššia ako zmluvná cena, predávajúci má nerealizovanú stratu. Najvyššia suma, o ktorú môže predávajúci prísť, je na rastúcom trhu neobmedzená, predávajúci môže prísť o celú svoju investíciu a môže sa od neho požadovať uskutočnenie ďalších platieb významne prevyšujúcich platbu počiatočnej zrážky. Potenciálny zisk je významný a je obmedzený nulovou trhovou cenou, ak podkladové nie je jedno účinkovať (napr. Komodity). V tomto prípade je zisk neobmedzený, pretože trhová cena môže byť záporná. Na určenie zisku alebo straty je nutné vypočítať rozdiel v indexových bodoch (medzi zmluvnou cenou a záverečnou cenou) a vynásobiť ho násobiteľom kontraktu na futures.

Existuje veľa rôznych dôvodov, prečo investori obchodujú s futures kontraktmi. Niektoré z nich sú uvedené nižšie.

Riadenie rizík

Futures kontrakty môžu byť veľmi užitočné pri obmedzovaní rizikovej angažovanosti investora v obchode.

Investori, ktorí spravujú býčie portfólio, majú v úmysle dosahovať zisky na rastúcich trhoch. V záujme ochrany portfólia môže investor chcieť otvoriť krátku futures pozíciu. Zatiaľ čo súčasné dlhé pozície v portfóliu sú vystavené klesajúcim trhovým cenám, toto riziko sa môže zmierniť súčasným držaním krátkej pozície futures.

Pri udržiavaní medvedích pozícií dúfajú investori, že budú profitovať na klesajúcich trhoch. V záujme ochrany portfólia môže byť pre investora zaujímavé otvoriť si dlhú futures pozíciu. Zatiaľ čo súčasné krátke pozície portfólia sú vystavené riziku rastúcich trhových cien, toto riziko sa môže zmierniť súčasným držaním dlhej dlhej pozície futures.

Zatiaľ čo väčšina špekulatívnych termínových obchodov zahŕňa jednoduchý nákup futures kontraktov, aby profitovali z očakávaného zvýšenia ceny – alebo rovnako jednoduchý predaj, aby profitovali z očakávaného poklesu cien – existuje mnoho ďalších možných stratégií. Jedným z príkladov sú spready. Rozpätie zahŕňa kúpu jednej futures kontraktu v jednom mesiaci a predaj ďalšej futures kontraktu v inom mesiaci. Účelom je profitovať z očakávanej zmeny vzťahu medzi kúpnou cenou jednej a predajnou cenou druhej. Na ďalšie poznamenanie môžete popri kalendárnych spreadoch zvážiť aj užitočnosť komoditných spreadov.

Využitie pohybov cien podkladov bez nutnosti nákupu podkladov

Môžete profitovať z pohybu podkladových akcií nahor alebo nadol bez toho, aby ste museli obchodovať s podkladovými akciami obchodovaním s futures. Niektoré príklady sú uvedené nižšie.

Niekto, kto očakáva, že sa cena určitej komodity v danom časovom období zvýši, sa môže snažiť profitovať nákupom futures kontraktov. Ak je správne predpovedanie smeru a načasovania cenovej zmeny, futures kontrakt sa môže neskôr predať za vyššiu cenu, čím sa dosiahne zisku. Ak cena skôr klesne ako sa zvýši, obchod bude mať za následok stratu. Z dôvodu pákového efektu môžu byť straty aj zisky vyššie ako pôvodný vklad na marži.

Indexové futures vám umožňujú obchodovať všetky akcie v indexe iba s jedným obchodom

Použitím futures kontraktov nad indexom môžete obchodovať na všeobecné smerovanie trhu alebo zaistiť portfólio iba jedným obchodom. Ak ste na býčom trhu, ale neviete, aké akcie sa majú kúpiť alebo ktoré odvetvie trhu porastie, môžete si kúpiť kontrakt na celý index. To znamená, že nemusíte vyberať konkrétne akcie, do ktorých chcete investovať, stačí sa len pozrieť na smer akciového trhu. Ak úroveň indexu stúpne, hodnota indexových futures stúpa, rovnako ako pri akciových futures nad jednotlivými akciami.

Predtým, ako investujete do finančného nástroja, mali by ste starostlivo posúdiť, či tento nástroj vyhovuje vašim vedomostiam a skúsenostiam, investičným cieľom a investičnému horizontu. Ak uvažujete o obchodovaní s futures, môžete pomocou nasledujúcich bodov rozhodnúť, či akcie zodpovedajú vášmu profile.

Komplexnosť

Vzhľadom na vlastnosti termínovaných obchodov sa tieto nástroje považujú za komplexné produkty. Po vstupe na termínovanú pozíciu v skutočnosti súhlasíte s dodaním alebo nákupom podkladového materiálu za cenu kontraktu v stanovenom termíne expirácie. Na základe týchto dohôd by ste si mali starostlivo vziať na vedomie riziká a povinnosti spojené s obchodovaním s futures. Tento aspekt obchodovania s futures je dôkladne prediskutovaný v tejto brožúre.

To isté platí pre štandardizované aspekty futures. Jedným z týchto aspektov je mechanika multiplikátora kontraktu. Pohyby cien futures kontraktov závisia od podkladových cenných papierov. V dôsledku multiplikátora kontraktu bude mať cenový pohyb podkladu za následok zvýšenú zmenu ceny futures. Preto by ste mali mať na pamäti, že potenciálne zisky alebo straty sa môžu výrazne zmeniť. Pamätajte si, že pri otvorení dlhej futures pozície vám vzniknú straty vždy, keď je pozícia uzavretá pod cenu kontraktu. V prípade futures na predaj nakrátko vznikajú straty, keď je pozícia uzavretá za vyššiu cenu, ako je cena kontraktu.

Zjednodušene povedané, termínové obchodovanie má veľké riziká a zodpovednosť. Aby investor mohol obchodovať zodpovedne, musí porozumieť mechanike futures a rizikám, ktoré s tým súvisia.

Typ investora

Futures sa vďaka svojej povahe najlepšie hodia pre stredne pokročilých a skúsených investorov. S futures môžu obchodovať drobní aj profesionálni investori.

Znalosti a skúsenosti

Predtým, ako budete obchodovať s futures, je dôležité vziať do úvahy vedomostí a štandardy skúseností. LYNX vyžaduje, aby investor mal históriu obchodovania s futures najmenej dva roky a mal dostatočné znalosti o mechanizmoch a rizikách budúceho obchodovania.

Finančná situácia a informovanosť o rizikách

Obchodovanie futures predstavuje vysoké riziko. Malá zmena ceny podkladového aktíva môže mať veľký vplyv na oceňovanie kontraktu. Pákový efekt zvyšuje potenciálne zisky a straty.

Investori by si mali byť vedomí a uvedomiť si skutočnosť, že v dôsledku obchodovania s futures by sa mohlo stratiť až 100% (alebo dokonca viac) pôvodnej investície. Od investorov sa môže požadovať vykonanie ďalších platieb na financovanie účtu, ktorý výrazne presahuje pôvodnú požiadavku na maržu.

Investičný cieľ a horizont

Obchodovanie s futures môže slúžiť určitým investičným cieľom ako zaisťovanie a riadené pákové investície.

Zaisťovanie

Zaistenie je technika, ktorá sa používa na zníženie vystavenia rôznym rizikám. Zaistenie proti investičnému riziku znamená strategické použitie nástrojov na trhu na kompenzáciu rizika akýchkoľvek nepriaznivých pohybov cien.

Investori môžu obchodovať s futures, aby ich mohli využívať na zabezpečenie rizík v existujúcim investičných portfóliách iných finančných nástrojov, ako sú akcie. Táto technika v zásade zahŕňa kúpu alebo predaj futures kontraktu, aby investor, ktorý chce riadiť riziká medvedieho portfólia, mohol vstúpiť do dlhodobej futures pozície. Riziká držania dlhých pozícií môžu byť navyše zmiernené predajom nakrátko futures kontraktov.

Pákové smerové investície

Pákové smerové investície môže investor využiť, keď chce obchodovať určitým smerom vo vzťahu k futures kontraktu. Pákové investovanie je technika, ktorá sa snaží dosiahnuť vyššie investičné zisky pomocou mechanizmu multiplikátora.

Niekto, kto očakáva, že cena konkrétneho podkladového aktíva sa v danom časovom období zvýši, sa môže snažiť profitovať nákupom futures kontraktov. Ak je správne predpovedanie smeru a načasovania cenovej zmeny, futures kontrakt sa môže neskôr predať za vyššiu cenu, čím sa získa zisk. Ak cena skôr klesne ako sa zvýši, obchod bude mať za následok stratu. Z dôvodu pákového efektu môžu byť straty aj zisky vyššie ako pôvodný vklad na marži.

Investičný horizont

Neexistuje konkrétny investičný horizont pre obchodovanie s futures. Budúce obchodovanie môže byť vhodné pre krátkodobé (menej ako tri roky), strednodobé (tri až desať rokov) a dlhodobé (viac ako desať rokov). Hoci je menej bežné hľadať futures s dátumom vypršania platnosti nad 1 rok. Okrem toho likvidita nadobudne budúcnosť s dátumom expirácie dlhším ako 1 rok, čo je menej časté a pravdepodobne menej likvidné. Najobchodovanejšie futures sú pre takmer všetky triedy aktív tie s krátkym dátumom expirácie.

Dokázala táto brožúra váš záujem o obchodovanie s futures? V nasledujúcej tabuľke sú uvedené praktické informácie o často obchodovaných futures.

| Future | Symbol | Burza | Páka | Mena | Aktívum |

|---|---|---|---|---|---|

| AEX | EOE | FTA | 200 | € | Akciový index |

| CAC40 | CAC40 | MONEP | 10 | € | Akciový index |

| DAX 30 | DAX | DTB | 25 | € | Akciový index |

| Euro Stoxx50 | ESTX50 | DTB | 10 | € | Akciový index |

| FTSE 100 | Z | ICEEU | 1000 | £ | Akciový index |

| E-mini S&P 500 | ES | GLOBEX | 50 | $ | Akciový index |

| E-mini NASDAQ 100 | NQ | GLOBEX | 20 | $ | Akciový index |

| Mini Sized Dow Jones Industrial | YM | ECBOT | 5 | $ | Akciový index |

| Light Sweet Crude Oil | CL | NYMEX | 1000 | $ | Komodity |

| Gold | GC | NYMEX | 100 | $ | Komodity |

| Silver | SI | NYMEX | 5000 | $ | Komodity |

| Soybean | ZS | ECBOT | 5000 | $ | Komodity |

| Corn | ZC | ECBOT | 5000 | $ | Komodity |

| Sugar | SB | NYBOT | 112000 | $ | Komodity |

Táto brožúra popisuje hlavné črty futures. Futures sa považujú za komplexné investičné produkty a možno ich zhrnúť takto:

- Future je dohoda o kúpe alebo predaji konkrétneho množstva podkladového aktíva k určitému dátumu v budúcnosti za určitú cenu;

- Future je preto vždy založená na podkladovom majetku;

- Každý future má dátum skončenia platnosti;

- Futures majú tzv. Multiplikátor;

- Investovanie do futures znamená investovanie s pákovým efektom;

- Futures majú štandardizované zmluvné podmienky.

Rovnako ako všetky finančné nástroje sú známe aj futures výhody a nevýhody. Najdôležitejšie sú opísané v nasledujúcej tabuľke:

-

Riadené smerové investovanie a potenciálne vyššie zisky s pákovým efektom

-

Možnosti zaistenia

- Futures sú dostupné pre rôzne podkladové hodnoty

-

Straty sa môžu rýchlo zvýšiť vďaka pákovému efektu

-

Straty môžu byť až 100% alebo dokonca vyššie ako počiatočná investícia

- Vhodné iba pre skúsených a aktívnych investorov

Účtovný poplatok

Ak sa rozhodnete držať pozíciu cez noc, pri sprostredkovaní sa bude účtovať účtovný poplatok alebo poplatok za noc. Navštívte webovú stránku spoločnosti LYNX a pozrite si aktuálne sadzby poplatkov.

Hotovostné vyrovnanie

Po uplynutí platnosti bude futures kontrakt vysporiadaný v hotovosti. To znamená, že pozícia bude uzavretá a rozdiel medzi zúčtovacou cenou a cenou kontraktu bude buď pripísaný (v prípade zisku), alebo odpísaný (v prípade straty) z hotovostného zostatku.

Clearinghouse

Zúčtovací ústav slúži ako sprostredkovateľ medzi kupujúcim a predávajúcim a jeho cieľom je zabezpečiť, aby bol proces od založenia obchodu až po dokončenie vyrovnaný.

Doba uzávierky

Obdobie vypovedania kontraktu znamená, že investor nie je schopný obchodovať a udržiavať si futures pozíciu. Toto je osobitne dôležité, pokiaľ ide o futures, ktoré sa týkajú fyzického dodania. Keďže LYNX nie je schopný uľahčiť fyzickú dodávku podkladového materiálu, obchodný systém začne uzatvárať otvorenú pozíciu, hneď ako začne obdobie uzávierky. Táto likvidácia sa uskutoční medzi začiatkom obdobia uzávierky a hraničného obdobia.

Cena kontraktu

Toto je dohodnutá cena futures kontraktu medzi kupujúcim a predávajúcim.

Veľkosť kontraktu

Nazýva sa to aj multiplikátor kontraktu, vďaka čomu sa futures kontrakt stáva pákovým produktom. Jeden futures kontrakt obsahuje množstvo podkladov. Napríklad futures na brentský olej Brent (BZ) zhmotňuje 1000 barelov brentového oleja. Preto je možné použiť multiplikátor 1 000. Veľkosť kontrakt je štandardizovaný aspekt futures.

Deň expirácie

Dátum uplynutia platnosti futures sa nazýva dátum skončenia platnosti. Dátumy expirácie sú štandardizované pre každú futures kontrakt burzou.

Počiatočná marža

Počiatočná marža je suma peňazí, ktorá je potrebná na otvorenie pozície nákupu alebo predaja futures.

Udržiavacia marža

Udržiavacia marža predstavuje sumu vlastného imania, ktorú musí investor ponechať na maržovom účte po prvom nákupe.

Marža cez noc

Marža cez noc je požiadavka, ktorú musíte splniť, aby ste mohli držať termínovanú pozíciu cez noc do nasledujúceho obchodného dňa.

Fyzické vysporiadanie

Vzťahuje sa to na futures kontrakt, ktorý vyžaduje, aby sa skutočné podkladové aktívum dodalo v určený deň dodania, a nie aby sa obchodovalo s čistou hotovostnou pozíciou alebo započítaním kontraktov.

Zúčtovacia cena

Cena futures na konci obchodovania pre túto futures kontrakt, ako je určené výmenou)

Spotová cena

Spotová cena komodity je cena, za ktorú by sa s komoditou mohlo obchodovať kedykoľvek v danom čase na trhu.

Podkladové aktívum

Podkladové aktíva sú finančné aktíva, na ktorých je založená cena derivátu.